【これだけ読めば大丈夫!】初心者でも迷わない新NISA完全ガイド!

NISAって聞くけどよくわからない・・・

そんな悩みを解決できるガイドをつくったよ!

NISAに興味はあるけど、どこでやったらいいの?どんな商品を選んだらいいの?投資は怖い・・

こんな悩みや不安があって、なかなか一歩が踏み出せない人に、初めての人でもわかる解説ガイドを作りました!

- 新NISAって?

- 新NISAの5つのポイント!

- 新NISAはやったほうがいい?

- 投資銘柄(商品)の選び方

- リスクを下げる基本

- 証券会社の選び方

- 投資を始める前の準備

- よくある質問

NISAってなに?

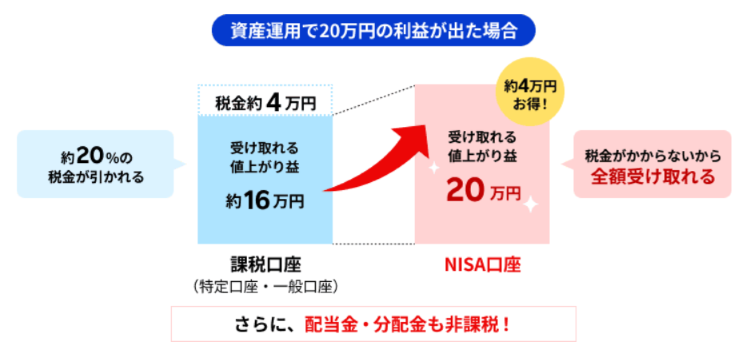

NISAとは、投資で得た利益に税金がかからない国の制度(少額投資非課税制度)のこと!

通常、投資で得た利益には約20%の税金がかかるけど、NISAなら非課税で利益がそのまま受け取れる!✨

出典:楽天証券

たとえば利益20万円なら、本来4万円の税金がが引かれるところ、NISAなら丸ごと20万円が受けとれるよ✨

神改正されて新NISAに!

NISAは2024年から、非課税期間も無期限に改正されて神制度に!✨

税金がかからないなんてお得だよね!私もコツコツ積立を継続しているよ!

まずは新NISAについて、ポイントを詳しくみていこう!

新NISA5つのポイント!

2023年までのNISAと、2024年からの新NISAの違いは大まかに5つ!

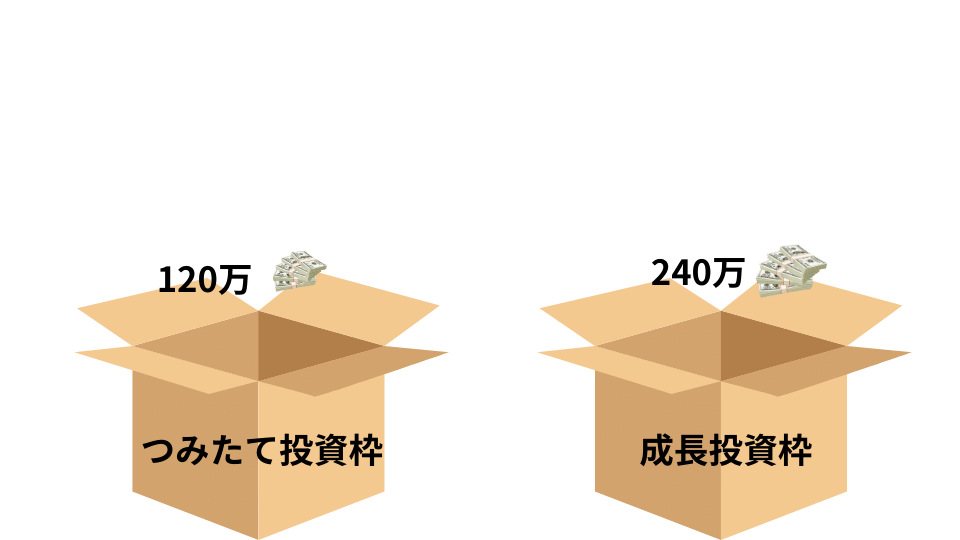

- 「つみたて投資枠」と「成長投資枠」の併用が可能!

- 非課税期間が無期限に

- 年間の投資上限額が360万円に拡大

- 生涯の非課税限度額が1800万円に(うち、成長投資枠は1200万円まで)

- 非課税枠が復活する(再利用OK)

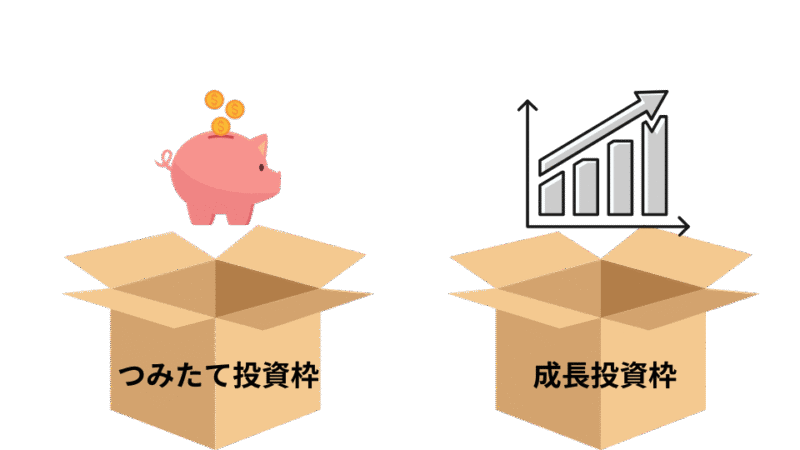

①つみたて投資枠と成長投資枠の併用が可能!

つみたて投資枠で投資信託を積立しながら、成長投資枠で株式などを買うこともできるよ👍

もちろん、成長投資枠でつみたて投資枠と同じ商品も買えるよ!

両方の枠が使えるようになって、投資の選択肢が広がったね!

つみたて投資枠で買えるもの:金融庁が定めた一定の条件を満たす投資信託とETF

成長投資枠で買えるもの:投資信託・個別株・ETF・REITなど

積立投資でお金を貯めていくなら、成長投資枠は使わなくてもOKだよ🙆

私もメインはNISAで積立だから、余裕が出たときに成長投資枠を使っているよ!

②非課税期間が「無期限」!

旧NISAの「期限つき非課税」と違って、新NISAは 一生ずっと非課税で保有できる!✨

暴落直後に非課税期間が終了・・なんてリスクがなくなったのは大きなポイントだね!

長期投資なら、たとえ暴落があってもその後に資産を増やせる可能性は大きいよ!

③年間の投資上限額が360万円に拡大

「つみたて投資枠」と「成長投資枠」を合わせて年間360万円まで投資が可能。

つみたて投資枠は最大月10万円まで投資できるよ!

④生涯の非課税限度額が1800万円に

成長投資枠はそのうち1200万円まで。

投資額が増えたことで、教育資金や老後資金の準備がしやすくなったよね!

⑤非課税枠が復活する(再利用OK)

売却すれば売った分の非課税枠が翌年に復活!

出典:オカネコ

自由度が高くなって、とても使いやすい制度に進化したね✨

新NISAって、やった方がいいの?

結論:

やったほうが圧倒的に有利!

貯金だけじゃダメなのかな・・

理由はとてもシンプル。

なぜか? → 貯金だけだと「インフレ」に負けるから

✔︎ 物価は上がってる

✔︎ 給料はそれほど上がらない

✔︎ 銀行の金利はほぼゼロ

この状況で貯金だけだと、お金の価値はどんどん下がってしまう…。

例えば、

物価が毎年2%上昇すると、30年後の1000万円は今の552万円の価値に・・😱

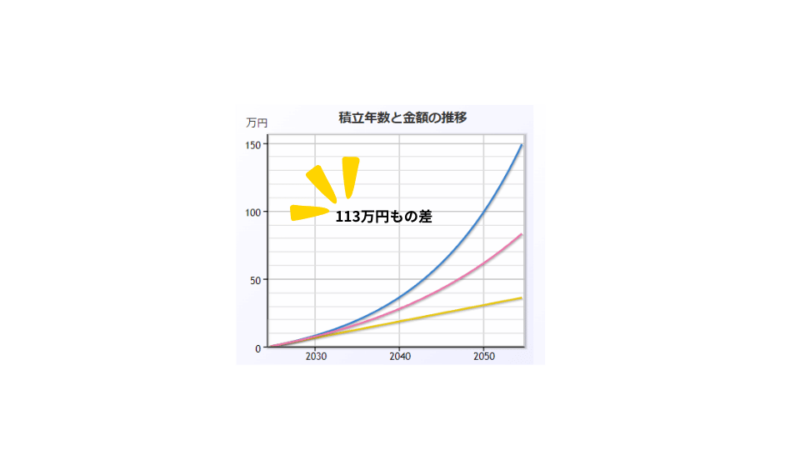

「預ける場所」で将来が大きく変わる

同じ1000円でも、30年間預けると…

- 銀行預金 ⇒ 36万円

- 新NISA(利回り8%の場合) ⇒ 149万円

その差は 113万円!

「少額からでも始めた人」と「やらなかった人」では、将来の資産がまったく違ってくるよ…!

何から始めればいいの?

新NISAをやった方がいいのはわかったけど、何からすればいいの?

まずはここから!

- 投資する商品を選ぶ (→投資信託を選ぶ)

- その商品を扱っている証券会社を選ぶ

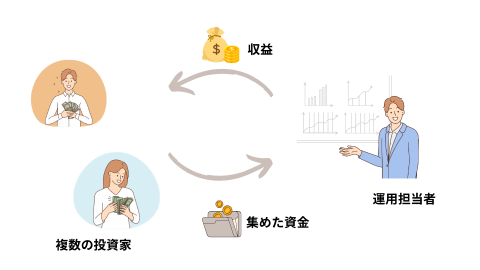

投資信託ってなに?

集めたお金をプロが運用して、利益を投資家に分配する仕組みのこと

家事・育児・仕事で忙しい人でも、商品さえ選べばほったらかしできるのがメリット!

投資信託の選び方

- 手数料が安いもの(販売手数料:基本ゼロ、信託報酬:目安0.2%以下)

- 純資産額が大きいもの(目安:100億円以上)

- インデックスファンドを選ぶ

①手数料が安いもの

買うとき:販売手数料

運用しているとき:信託報酬

売るとき:信託財産留保額

ここが重要!🔥🔥🔥

- 販売手数料:基本ゼロ(ネット証券)

- 信託報酬:目安0.2%以下

信託報酬は長期投資では本当に大事!!0.1%違うだけで数十〜百万円の差になることも!

ネット証券なら販売手数料はかからないことがほとんど!

つねにかかる信託報酬をいかに抑えるかが、結果に大きくかかわってくるよ

②純資産が大きいもの

純資産とは、投資信託の資産の残高で、規模の大きさを示しているよ!

純資産の目安:100億円以上

👉純資産が大きければ、途中で運用が中止になる可能性が低いから、安定した運用ができるよ!

③インデックスファンドを選ぶ

投資信託には2つの運用方法があるよ

- インデックスファンド:ベンチマークに連動(低コスト)

- アクティブファンド:ベンチマークを上回る運用成果を目指す(高コスト)

※ベンチマークとは、投資信託などが運用の指標としている基準のこと。

ベンチマークが日経平均なら、日経平均が上がれば投資したお金も連動して増えていくイメージだよ

実は長期的にみると、アクティブファンドはインデックスファンドに負けてるんだよね・・インデックスファンドから始めるのがオススメだよ!

私はインデックスファンド一択!

おすすめの投資信託

この2つは業界でも評価が高く、多くの人が選んでる王道商品!

eMAXIS Slim 全世界株式(オールカントリー)

- 低コストで世界の株式に分散投資

- 信託報酬:0.05775%

eMAXIS Slim 米国株式(S&P500)

- 低コストで米国の主要500社に投資

- 信託報酬:0.08140%

私もこの投資信託に積立しているよ!

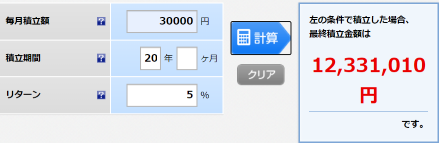

長期で投資するとどうなる?

たとえば・・

月3万円を20年間積立(利回り5%)

→ 元本720万円 → 約1200万円以上になる可能性も!

時間を味方につけて増やすのが、積立投資の基本だよ!

※利回り5%で計算した場合

利回り5%の想定だけど、過去の実績よりかなり低く見積もっているから現実的な結果と言えるよ!

NISAを始めた人とそうでなかった人では、かなりの差が出そうだね・・😱

リスクを減らすコツ

長期・分散・積立の3つを守れば、リスクはかなり減らせるよ!

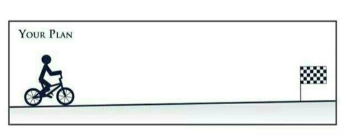

こんなふうに、資産が一直線で増えていくのが理想だけど・・

現実は、山あり谷ありでマイナスになることもある・・

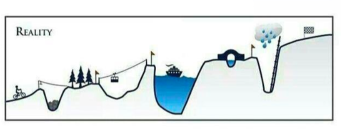

株式市場は、過去に暴落を繰り返して成長してきたけど、投資にはリスクがあることも知っておくことが大切だよ。

リスクを下げるコツは・・

長期

時間を味方につけて複利の力を最大限にいかす

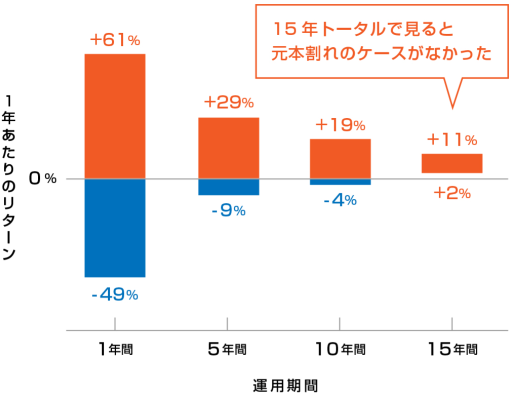

投資期間別のS&P500年率リターン

15年以上の長期投資でマイナスになった報告はないよ

分散

投資信託はプロが作った“株の詰め合わせパック”だから、1つ買うだけで自動的に分散されて、リスクがグッと下がるよ。

投資先の分散

例えば、全世界株式の投資信託なら…

- アメリカ

- 日本

- ヨーロッパ

- 新興国

・・など、世界中の国に投資している状態になるよ

時間の分散

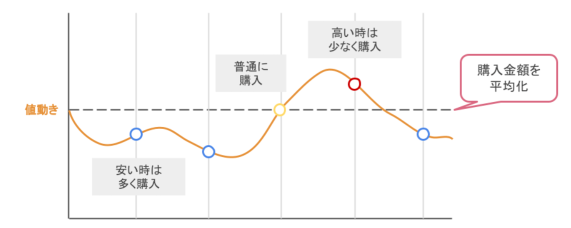

毎月コツコツ積み立てることで、高い時にまとめて買ってしまうリスクを減らせるよ

- 高い時は少し

- 安い時はたくさん

自然と平均価格が下がるから、

➡ 時間でならしてリスクを減らすことができる

積立投資なら、一度設定すれば毎月自動で買い付けしてくれるから、買い時も選ばなくていいし、ほったらかしでOK!🙆

リスク資産と安全資産の分散も大事だから、自分のとれるリスクも考えてみてね!

積立

ムリのない金額、自分のリスクの範囲の中で、コツコツ毎月一定額を積み立て!

100円からでも全然大丈夫!まずは始めることが大切!

早く始めて長く続けるのがリスクを減らしながら資産を増やすコツだよ!

証券会社の選び方

手数料が安く、取扱商品が豊富なネット証券がおすすめ!

銀行などの店舗では、手数料が高かったり売りたい商品を紹介されてしまうこともあるから注意してね😭

オススメのネット証券は、SBI証券か、楽天証券!

どちらも評価が高い証券会社だよ!

- 取扱商品が多い

- 手数料が安い

- ポイントがつく

SBI証券の口座開設方法はここから見れるよ👇

投資を始める前の準備!

投資を始める前にやっておいてほしいこと

- 家計管理で支出を見直す

- 生活防衛資金を貯める

いくら投資に回せるか・・

働けなくなった場合など、いざという時のお金は貯まっているか・・

1人暮らしや共働き:生活費の3カ月分

家族の生計を支えている場合:生活費の6~12カ月分

生活防衛資金は生活費の半年から1年分あると安心!

私は貯金と同時に投資も始めました😅少額から実践しながら学ぶのが、一番の貯める近道だと感じているよ!

家計の見直しリストやロードマップは、ハイライトでプレゼント🎁しているから、よかったら参考にしてみてね!

よくある質問

どのくらいの金額を投資にまわしたらいい?

一つの目安として、100-年齢=リスク資産

40歳なら60%はリスク資産の目安になるよ

心配な方は、少額から徐々に増やしていくのがオススメ!

早く増やす方法は?

毎年360万円を一括投資×5年で、1800万円の限度額に達する

早く始めて長期運用すれば、複利の力で大きく増やせる確率が高いと言われているけど、一括入金後に暴落するとも限らない。

運用する期間や、どこまでリスクをとれるか考えて、ムリのない範囲で投資しよう!

どんな投資の方法がおすすめ?

まずはつみたて投資枠で投資を始めよう!

たとえば月5万円×30年=6100万(年利7%の場合)

焦らずコツコツつみたてして時間を味方につけよう!

新NISAで買うのは投資信託だけでもいい?

1800万円の限度枠すべてを投資信託購入にあてることもできる!

成長投資枠でつみたて投資枠と同じ投資信託を買うこともできるから、自分に合った投資スタイルを選んでね。

50代からでも遅くない?

全然遅くない!

月5万円×15年=1336万円(年利5%の場合)になる!

定年も伸びていくことが考えられるし、なるべく早く始めるのがオススメ!

年齢で遅いということより、リスクがどのくらいとれるかで変わってくるから、資産全体でのバランスで考えよう!

成長投資枠はどう使えばいい?

目的に合わせて使おう!

配当金をもらって楽しみたい人は、高配当株にチャレンジしてもOK

長期積立で限度枠が埋まるなら、成長投資枠を使わなくてもOK!

お金を貯めてからじゃないと投資はしないほうがいい?

投資は余剰資金でやるのが基本だけど、新NISAは100円からできるから、貯金と並行して実際に学んでいくのはあり。私は少額から同時並行ではじめたよ!

自分や家族の生活を守るために、物価高に負けない資産を作ってこう!✊

こんなにいい制度を使わないのは損!

私も最初は不安だったけど、NISAを始めたおかげで将来の不安が減ったよ!

最後まで読んでくれてありがとう!💓

まずは少額から始めてみてね!

プチ贅沢できる生活を一緒に目指していこう✨